Неправильно распределяется ндфл 1 8.3. Настройка учета заработной платы

Перечисление НДФЛ в бюджет в 1С ЗУП

В настоящей статье рассмотрим вопрос учета налога на доходы физических лиц, а также оформление операций перечисления данного налога в бюджет в конфигурации Зарплата и управление персоналом 3.1. Согласно законодательству текущий размер данного налога 13% от всей суммы начисления за минусом вычетов. Наиболее распространенные это вычеты на детей, имущественный вычет и другие. Вычеты применяются следующим образом – они вычитаются из налогооблагаемой базы сотрудника организации до того, как будет рассчитан и удержан НДФЛ. Налог на доходы физ. лиц удерживается почти со всех доходов, таких как заработная плата, отпускные, материальная помощь и другие.

Перейдем к оформлению операций в программе. Выберем раздел “Зарплата” и далее пункт “Начисление зарплаты и взносов”. Создаем документ, выбираем месяц, за который будет происходить начисление, и выберем организацию. Далее заполним данные на закладке “Начисления”. Для удобства это можно сделать по кнопке “Заполнить”, но также можно и осуществлять подбор сотрудников поочередно. После чего табличная часть будет заполнена и будет рассчитан НДФЛ по каждому сотруднику на закладке “НДФЛ”.

Если на каких-либо сотрудников имеются вычеты, то суммы налога будут определяться с учетом данных вычетов. После чего остается провести документ начисления, в результате чего произойдет удержание налога и данные попадут в регистр налогового учета.

Далее осуществляется регистрация ведомости на выдачу зарплаты. Это может быть ведомость в кассу или банк, если в организации используется, к примеру, зарплатный проект, либо ведомости на счета. Как правило удержание и перечисление НДФЛ происходит в тот же момент. Для этого предназначена соответствующая настройка в документе.

Перейдем в раздел “Выплаты” и выберем пункт “Ведомости в кассу”. Создадим новый документ и заполним. Чтобы увидеть вместе с зарплатой перечисляется НДФЛ или нет, необходимо нажать на ссылку “Выплата зарплаты и перечисление НДФЛ”.

При необходимости по кнопке “Печать” можно сформировать печатную форму "Реестр перечисленных сумм НДФЛ". В том случае, если НДФЛ перечисляется не в полном размере или дата перечисления не совпадает с датой выплаты зарплаты, необходимо снять галочку “Налог перечисляется вместе с зарплатой”.

После чего появится ссылка “Ввести данные о перечислении НДФЛ”. Нажимаем и попадаем в форму списка документов “Перечисление НДФЛ в бюджет”. Здесь необходимо отразить новый документ по перечислению НДФЛ в бюджет, в результате чего будет произведено его отражение в учетных регистрах. Кроме этого документ сформирует реестр сумм налога, которые были уплачены в разрезе работников организации. Это позволит оценить, корректно ли начислены и распределены суммы НДФЛ.

Заполненный документ будет выглядеть следующим образом:

Остается его провести и также при необходимости сформировать "Реестр перечисленных сумм НДФЛ".

Если настроен обмен с бухгалтерией, то данный документ можно перегрузить и после чего в ней будут созданы соответствующие проводки. Также существуют различные внешние обработки, которые позволяют производить перечисление НДФЛ с распределением сумм по работникам.

Если у Вас остались вопросы по работе с печатью ценников и этикеток в 1С 8.3 Управление Торговлей, мы с радостью ответим на них в рамках бесплатной консультации.

Отвечая на вопросы наших пользователей и клиентов, сегодня мы рассмотрим процесс правильного заполнения и формирования такого достаточно распространенного документа, как справка .

Рассматривать процесс будем в конфигурации 1С Бухгалтерия Предприятия версии 8.3. Точно те же действия для формирования справки 2-НДФЛ нужно выполнить и в Зарплата и Управление Персоналом 3.0 .

Будет показана процедура формирования справки 2-НДФЛ для налоговой и отдельно процедура формирования справки 2-НДФЛ для сотрудников. Исходим из того, что база данных нашего предприятия наполнена данными и в ней и им .

Заполнение справки 2-НДФЛ для налоговой (ИФНС)

Для создания справки 2-НДФЛ для налоговой нужно, находясь на главной странице, перейти в меню «Зарплата и Кадры».

Здесь и становится доступным выбор возможным выбор вариантов формирования справки 2-НДФЛ. Т.е. для налоговой или для сотрудников.

Выбираем «2-НДФЛ для передачи в ИФНС» и попадаем в журнал документов, где хранятся сформированные ранее справки 2-НДФЛ для передачи в налоговый орган. У нас, в демонстрационной базе данных журнал пуст. Стоит отметить, что если бы у нас было несколько организаций и были бы сформированные для них справки 2-НДФЛ, то отбор можно было бы выполнить выбрав организацию из выпадающего списка и установив галочку активации отбора. Также интерфейс журнала позволяет выполнить поиск по документам и печать справок.

Сгенерируем новый документ нажав на кнопку «Создать».

Заполняем нужные реквизиты. Выбираем год и указываем организацию. Некоторые обязательные реквизиты программа подставит самостоятельно на основании этих данных. Такое возможно при корректном заполнении справочника организаций и карточки выбранной организации.

Указываем вариант, определяющий вид справки. дату и номер программа подставит автоматически, при необходимости их можно редактировать.

Определяем и указываем обязательно как будет фиксироваться в налоговой наша новая справка, выбираем вид — «Исходная», «Корректирующая», «Аннулирующая». Если документ корректирующий, то внесем дополнительно и номер корректировки. Предположим, что мы делаем исходную, т.е. первоначальную справку.

Проверяем заполненные реквизиты и нажимаем кнопку «Заполнить».

Если учет настроен и ведется верно, то в результате, в табличной части будет сформирован список. Этот реестр сотрудников и нужен для отправки в налоговый орган. В случае попытки формирования отчета по организации или периоду, в котором не было исходных данных программа продемонстрирует предупреждение.

Теперь документ-справку можно записать и/или провести. Проверив правильность сформированных данных можно выгрузить справку в формате *.xml для последующей отправки. Нажав на кнопку «Выгрузить» мы сможем сохранить файл xml с нужным названием в папку для последующей обработки программой пересылки в ИФНС.

Также, при наличии подключения к соответствующим сервисам, можно воспользоваться возможностью проверки и отсылки реестра справок 2-НДФЛ в ИФНС через сеть Интернет.

И, наконец, можно сформированные данные вывести на печать. Для этого нужно кликнуть одноименную кнопку интерфейса.

Выберем нужный нам вариант печатной формы и программа сформирует печатный документ. В нашем случае, если выбрать печать справки, то система сгенерирует справки для каждого сотрудника из списка.

Заполнение справки 2-НДФЛ

Аналогично рассмотренному выше случаю, переходим из формы главной страницы программы по кнопке меню «Зарплата и кадры» и далее выбираем «2-НДФЛ для сотрудников».

В открывшемся журнале, также аналогично, кликаем кнопку «Создать» для формирования нового документа «Справка 2-НДФЛ для сотрудников». Отбор по организации подобен случаю со справкой для налоговой.

Теперь открылся созданный новый документ.

Вводим организацию, поля ОКТМО и ИФНС заполнятся автоматически. Произойдет это, естественно, при условии полного и правильного заполнения учетной карточки организации. Далее выбираем сотрудника.

Затем переходим к выбору варианта формирования. Выбрать можно сводное формирование и формирование в разрезе ОКАТО/КПП и ставок налога. Если выберем второй вариант, то нужно будет внимательно отредактировать заполненные автоматически ранее поля «ОКТМО» и «ИФНС».

После формирования справки выполняем проверку, нажав на соответствующей кнопке. Если в данных будут неточности, то программа сообщит об ошибке. затем, в случае необходимости, печатаем справку 2-НДФЛ для сотрудника.

Печатаем документ. Стоит отметить, что если справка будет сформирована за предыдущие периоды, то ее печатная форма будет соответствовать той форме, которая действовала на момент, указанный в периоде формирования.

Так формируются справки 2-НДФЛ в программе 1С Бухгалтерия Предприятия 8.3 и 1C Зарплата и Управление 3.0 Персоналом 8.3 .

Предлагаем рассмотреть нюансы по начислению и удержанию НДФЛ в программа 1С 8.3. И как правильно подготовиться к отчетности по формам 2-НДФЛ и 6-НДФЛ.

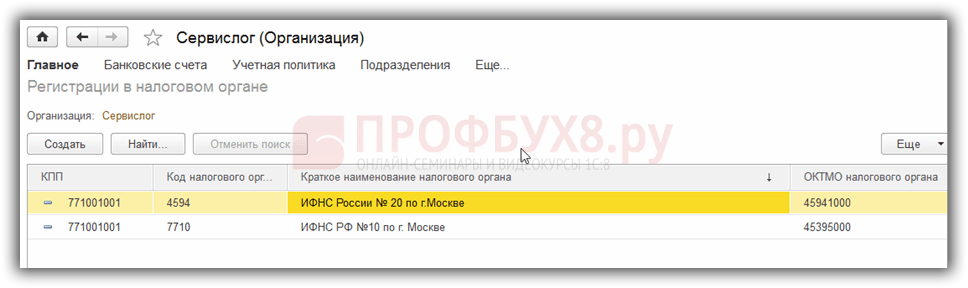

Важным пунктом является настройка в 1С «Регистрация в налоговом органе», которая отвечает за сдачу отчетности в налоговую службу. Проходим на вкладку меню «Главное» и выбираем «Организации».

Заходим в нашу организацию, жмем «Еще» и в выпадающем списке выбираем пункт «Регистрация в налоговом органе»:

Следующей важной настройкой является «Настройка зарплаты» в разделе «Зарплата и кадры».

Переходим в раздел «Общие настройки» и указываем в пункте «Учет расчетов по заработной плате и кадровый учет ведутся» - «В этой программе» для того, чтобы соответствующие разделы были доступны.

Здесь проходим на закладку «НДФЛ», в которой указываем порядок применения стандартных вычетов «Нарастающим итогом в течение налогового периода»:

Тариф страховых взносов – «Организации, применяющие ОСН, кроме с/х производителей».

Ставка взноса от несчастных случаев – указываем ставку в процентном эквиваленте.

Все производимые начисления формируются на основании кода дохода для физических лиц, который можно просмотреть во встроенном справочнике «Виды доходов НДФЛ».

Данный справочник можно откорректировать, для этого возвращаемся в «Настройки зарплаты», разворачиваем раздел «Классификаторы» и проходим по ссылке «НДФЛ»:

После чего открывается окошко «Параметры расчета НДФЛ» и заходим на нужную вкладку «Виды доходов НДФЛ»:

Для настройки налогообложения НДФЛ по начислениям и удержаниям в окошке «Настройка зарплаты» разворачиваем раздел «Расчет зарплаты»:

Для начала учета зарплаты и НДФЛ установленных параметров достаточно. Но не забывайте обновлять конфигурацию на актуальную.

Начисление и расчет НДФЛ происходит за каждый полученный фактический доход ежемесячно в конце отчетного периода (месяца) по документам «Начисление зарплаты», «Отпуск», «Больничный лист» и другие. Рассмотрим документ «Начисление зарплаты».

Суммы налога по каждому сотруднику будут отражены на вкладке «НДФЛ»:

Эту же информацию можно просмотреть в проводках:

На основании документа формируется запись в реестре «Учет доходов для исчисления НДФЛ» и происходит заполнение форм отчетности:

Расходный кассовый ордер на выдачу наличных ДС;

Дата проведения документа будет являться датой удержания налога.

Уделим внимание документу «Операция учета НДФЛ». По нему рассчитывается НДФЛ с дивидендов, отпускных и другой материальной выгоды. Чтобы создать документ нужно пройти на вкладку «Зарплата и кадры», раздел «НДФЛ» и нажать ссылку «Все документы по НДФЛ».

Попадаем в журнал. Для формирования нового документа жмем «Создать» и из выпадающего списка выбираем нужный вариант:

Запись в регистре «Расчеты налогоплательщиков с бюджетом по НДФЛ» формирует практически каждый документ, который затрагивает НДФЛ.

Рассмотрим на примере документа «Списание с расчетного счета». Перейдем на вкладку «Зарплата и кадры» и откроем пункт «Ведомости в банк»:

Создадим данный документ. И на основании сделаем списание с р/с:

А также движения по регистрам.

Ошибка: 1С:Бухгалтерия 8.3 (редакция 3.0) не видит НДФЛ, перечисленный в бюджет

2015-07-13T13:42:11+00:00У многих, кто с 2014 года перешел на 1С:Бухгалтерия 8.3 (редакция 3.0) программа не видит уплаченный НДФЛ. Начисленный видит, а уплаченный нет. В чем же дело?

А всё дело в том, что не сформированы записи по регистру "Расчеты налоговых агентов с бюджетом по НДФЛ".

Прибавления к этому регистру (документом выплата заработной платы) означают НДФЛ удержанный.

А отнимание от этого регистра (документом выписка банка, например) означают, что мы перечислили удержанный НДФЛ в бюджет.

Таким образом, нужно открыть все выписки по банку, которыми мы уплачивали НДФЛ и убедиться, что, наряду с проводками, там есть записи по этому регистру. Если записей нет - перепроведите выписки, предварительно сняв в проводках галку "Ручная корректировка". Эта галка может автоматически проставляется программой при переносе из 8.2 в 8.3 и мешать заполнению нужного нам регистра.

С уважением, (преподаватель и разработчик ).

В программе 1С Предприятие 8.3 Зарплата и управление персоналом, ред.3 это можно сделать через меню для передачи в ИФНС:

По кнопке Создать формируем сведения:

- Вид справки выбираем Ежегодная отчетность с кодом 1; О не возможности удержания НДФЛ с кодом 2;

- При выборе организации (в нашем случае – это Крон-Ц)заполнятся ИФНС и ОКТМО/КПП:

Нажав на кнопочку Открыть напротив ОКТМО/КПП, можно увидеть и отредактировать сведения о регистрации в налоговом органе:

Именно выбором ОКТМО/КПП в 1С 8.3 регулируется возможность представления отдельных сведений 2 НДФЛ по обособленному подразделению.

Табличную часть сформируем, нажав на кнопку Заполнить:

При этом графа Перечислено заполнится, если сформированы записи журнала документов Перечисление НДФЛ в бюджет (меню Налоги и взносы) в 1С 8.3 ЗУП ред.3:

Запись Перечисление НДФЛ в бюджет может сформироваться непосредственно из Ведомости в кассу или Ведомости в банк, если по гиперссылке Выплата зарплаты и перечисление НДФЛ установлена галочка Налог перечислен вместе с зарплатой:

Подробнее как учитывается НДФЛ удержанный в 1С 8.3 ЗУП смотрите в нашем видео:

Но вернемся к формированию Сведений по форме 2 НДФЛ. По кнопке Печать можем сформировать Реестр с 2014 года или Реестр дополнительный:

Образец заполнения реестра сведений о доходах к справкам 2-НДФЛ в 1С 8.3 ЗУП

Реестр с 2014 года содержит следующие сведения в табличной части: номер справки, ФИО физ.лица, дату рождения. Именно такая форма предусмотрена нормативными документами:

Но иногда налоговые инспекции просят расширенные сведения. Для подачи таких сведений можно использовать форму Реестр дополнительный с 2014 года, где в таблице есть еще 4 столбца с суммами дохода, исчисленного, удержанного и перечисленного налога:

Если в Реестре итогом идет количество справок, то в Реестре дополнительном считаются и итоговые суммы дохода и налогов.

Как сформировать реестр сведений о доходах для 2-НДФЛ в 1С 8.3 Бухгалтерия

Используем раздел Зарплата и кадры – 2 НДФЛ для передачи в ИФНС. Остальной порядок формирования Реестра НДФЛ в 1С 8.3 аналогичен рассмотренному выше:

Заполнение реестра сведений о доходах 2-НДФЛ для обособленных подразделений в 1С 8.3 Бухгалтерия 3.0 (Проф и базовой)

Отметим, что для обособленных подразделений автоматически заполнить 2 НДФЛ можно только в варианте 1С 8.3 Бухгалтерии КОРП, где для обособленных подразделений сможем указать свои ОКТМО/КПП. Для этого:

- Примем в эти обособленные подразделения сотрудников;

- Затем выполним начисление зарплаты и удержание налога в разрезе этих ОКТМО/КПП.

В типовых конфигурациях 1С 8.3 Бухгалтерии базовой и ПРОФ такой возможности нет. Но давайте рассмотрим, как «обхитрить» программу и все же получить справки 2 НДФЛ и Реестр в 1С 8.3 Бухгалтерия Базовая и ПРОФ.

Способ 1. Для обособленных подразделений с небольшим количеством сотрудников

Заполняем 2 НДФЛ по основному набору ОКТМО/КПП, оставляем только сотрудников обособленного подразделения, фиксируем данные по сотрудникам, меняем в шапке набор ОКТМО/КПП на нужный, восстанавливаем (вручную) данные и формируем Реестр.

Этот вариант приемлем для обособленных подразделений с небольшим количеством сотрудников. Исходим из того, что в бухгалтерии считают зарплату именно небольшие компании.

Шаг 1

Из меню Зарплата и кадры создаем новый набор сведений НДФЛ для передачи в ИФНС. При выборе организации (у нас в примере – Сервислог) заполнились ОКТМО/КПП 45395000/771001001:

Именно по данному ОКТМО/КПП был учтен налог на доходы физ.лиц в программе 1С 8.3 всех сотрудников. Но, например, нужно сдать сведения по Пушкину Александру Сергеевичу, работавшему в обособленном подразделении с другим ОКТМО/КПП.

Шаг 2

Нажимаем на кнопку Заполнить. Заполняем форму всеми работающими сотрудниками. При этом заполняются все сведения по ним:

Шаг 3

Удаляем всех сотрудников, кроме сотрудников обособленного подразделения. По примеру оставляем в таблице только Пушкина А.С. Возможно, корректируем номер справки. Можно наоборот – использовать кнопку Подбор и сразу подобрать сотрудников обособленного подразделения.

Шаг 4

Фиксируем данные. Например, с помощью скриншота зафиксируем данные по Пушкину А.С:

Шаг 5

Меняем в шапке документа набор ОКТМО/КПП на набор ОКТМО/КПП обособленного подразделения:

Шаг 6

Можно программиста попросить галочку добавить Не изменять табличные данные при выборе иных ОКТМО/КПП и прописать в конфигураторе 1С Бухгалтерия 3.0 такую возможность. Тогда и вручную заполнять данные не пришлось бы. Но пока такой галки нет. Данные обнуляются, но их, используя ранее сделанные скриншоты, восстанавливаем вручную по сотруднику.

Шаг 7

Записываем документ и формируем Реестр и справки. В итоге получился набор сведений для обособленного подразделения. Еще один набор сведений формируем по всем остальным сотрудникам по основному набору ОКТМО/КПП, при этом удаляем из табличной части Пушкина А.С.

Так, не смотря на учет данных по одному набору ОКТМО/КПП, в 1С 8.3 сформировался реестр НДФЛ по другому набору. Но всегда следует проверять вводимые вручную данные. Конечно, это решение не очень красивое, так как делается не автоматически и требует много работы.

Как внести ОКТМО/КПП обособленного подразделения в 1С Бухгалтерии ред.3

Внести дополнительные сведения о регистрации (еще один набор ОКТМО/КПП) в 1С Бухгалтерии ред.3 можно перейдя по ссылке Еще в карточке организации:

Вносим дополнительные сведения о регистрации – еще один набор ОКТМО/КПП:

Способ 2

Применяем «хитрость». Суть этой хитрости в том, что рассчитываем сотрудников всех, кроме сотрудников обособленного подразделения. При этом у нас установлена основная ИФНС организации. Затем устанавливаем ИФНС обособленного подразделения в качестве основной для организации и проводим расчет, выплату и перечисление зарплаты сотрудников обособленного подразделения:

- Неоспоримый плюс : нужные ОКТМО/КПП фиксируются в регистрах. И мы не только справки 2 НДФЛ с Реестром правильно по обособленному подразделению сформируем, но и, например, Регистр налогового учета по НДФЛ;

- Минус этого варианта – не забывать при перерасчетах, выплатах зарплаты и при перечислениях НДФЛ, правильно выставлять основную ИФНС.

Итак, как это сделать разберем по шагам на примере.

Шаг 1

У нашей организации Сервислог в карточке выбрана ИФНС 7710:

Шаг 2

Рассчитываем зарплату сотрудников Абдулова и Ларионовой, кроме сотрудников обособленного подразделения (по примеру это Пушкин). Движения по регистрам можем посмотреть с помощью кнопки ДтКт или с помощью меню Вид – Настройка панели навигации формы.

При открытом документе Начисления зарплаты можно вывести нужный регистр в форму документа для удобства просмотра. Итак, выводим в форму регистр Учет доходов для начисления НДФЛ:

В регистре видим, что запись зафиксировалась по основной инспекции, выбранной в карточке организации:

Проводим выплату зарплаты и перечисление НДФЛ. Смотрим на заполнение реквизита Регистрация. Нас интересуют регистры Расчеты налогоплательщиков с бюджетом по НДФЛ и Расчеты налоговых агентов по НДФЛ:

Шаг 3

Меняем ИФНС в карточке организации на ИФНС обособленного подразделения:

Шаг 4

Рассчитываем зарплату, проводим выплаты и перечисляем НДФЛ в бюджет по сотрудникам обособленного подразделения. В нашем случае по Пушкину А.С.

В регистрах получим необходимые записи, где регистрация будет уже отмечена, как ИФНС 7720:

Необходимо, чтобы все поля 2-НДФЛ заполнились правильно: доходы, НДФЛ начисленный, удержанный, перечисленный. Поэтому, контролируем записи регистров – Учет доходов для начисления НДФЛ, Расчеты налогоплательщиков с бюджетом по НДФЛ, Расчеты налоговых агентов по НДФЛ.

Шаг 5

Теперь, когда записи в регистрах по сотрудникам обособленного подразделения содержат правильные сведения о регистрации в ИФНС, можно автоматически заполнить реестр НДФЛ по обособленному подразделению.

Выбираем нужное ОКТМО и нажимаем кнопку Заполнить:

Таким образом, с задачей формирования Реестра сведений о дохода 2-НДФЛ по обособленному подразделению в 1С 8.3 Бухгалтерии Проф и Базовой мы справились.

Однако, учитывать зарплату и составлять отчетность для организаций, имеющих обособленные подразделения, удобнее в 1С 8.3 ЗУП ред.3.

Порядок представления 2-НДФЛ и сопроводительного реестра

При подготовке справок по форме 2 НДФЛ и Реестра нужно следовать Порядку представления сведений о доходах физических лиц и сообщений о невозможности удержания налога и сумме налога на доходы физических лиц (утвержден Приказом ФНС России от 16 сентября 2011 № ММВ-7-3/576).

Реестр обычно сопровождает справки 2-НДФЛ, сдаваемые налоговым агентам на бумажных носителях или дискетах и флеш-картах.